所得税カテゴリ

所得税に関する節税対策情報やタックスアンサー、判例等についてまとめています。

[スポンサード リンク]

- 所得税: 節税対策情報

- 医療費控除で節税 (2015/12/09 更新)

医療費控除で節税する。控除対象となる医療費、対象外の医療費、証明書等が必要なもの、スポーツクラブで医療費控除、温泉で医療費控除。 - 個人型401Kプラン(確定拠出年金)で節税 (2016/01/20 更新)

個人型401Kプラン(確定拠出年金)で節税で節税する。掛金が所得控除になったり、株式や投資信託等の配当や譲渡益が非課税になるメリット等について。 - NISA(少額投資非課税制度)で節税 (2016/01/19 更新)

NISA(少額投資非課税制度)で節税する。株式や投資信託等の配当や譲渡益が非課税になるメリット。損益通算や損失の繰越控除ができない、時限制度等のデメリットについて。 - 生命保険で節税 (2019/01/29 更新)

掛金支払時の生命保険料控除や保険金受取時の一時所得、一時払い終身保険(相続対策)を上手に使って節税します。 - 個人年金保険で節税 (2015/10/20 更新)

生命保険料控除や一時所得を上手に使って節税します。 - 所得税の延納(利子税)で節税 (2018/02/08 更新)

所得税の延納について。利子税の納付方法や利子税をゼロにする方法、注意点など。利子税を必要経費として節税。 - 青色申告(所得税)で節税 (2015/12/11 更新)

青色申告(所得税)で節税する。白色申告との違い(メリット)、青色申告特別控除、家事関連費について。 - 青色申告(所得税:青色事業専従者給与)で節税 (2015/12/15 更新)

青色申告(所得税:青色事業専従者給与)で節税する。専従者控除(白色申告)との違いや、専従者の基準、給与額の決め方などについて。 - 青色申告(所得税:純損失の繰越しと繰戻し)で節税 (2015/12/14 更新)

青色申告(所得税:純損失の繰越しと繰戻し)で節税する。 - 譲渡所得(総合課税)で節税 (2015/11/20 更新)

譲渡所得(総合課税)で節税する。譲渡所得の特別控除、5年超の保有で所得が半分、生活用動産の譲渡、事業用の自動車の譲渡、損益通算について。 - 譲渡所得(不動産)で節税 (2015/11/24 更新)

譲渡所得(不動産)で節税する。譲渡所得の取得費や特別控除、損益通算などについて。5年超の保有やマイホーム(居住用財産)の譲渡などの税制優遇措置を活用。 - 譲渡所得(株式等)で節税 (2015/11/26 更新)

譲渡所得(株式等)で節税する。取得費の詳細や特例。NISAや特定口座、損益通算、繰越控除で節税する。 - 雑所得等(先物FX等)で節税 (2015/11/27 更新)

雑所得等(先物FX等)で節税する。先物取引・FX・CFDの必要経費、損益通算、繰越控除について。 - 退職所得で節税 (2015/11/07 更新)

税制優遇措置のある退職所得で節税する。退職所得の計算や税額、退職金で節税する実例、退職金に関する規程サンプルなど。 - 給与所得で節税 (2015/11/16 更新)

給与所得で節税する。給与所得の計算や税額について。役員賞与やみなし役員、社会保険の負担増に注意。役員報酬に関する規程サンプルなど。 - 一時所得で節税 (2015/11/13 更新)

税制優遇措置のある一時所得で節税する。一時所得の税額計算や、法人からの贈与、ふるさと納税の特産品について。 - 利子所得で節税 (2015/11/17 更新)

利子所得で節税する。非課税の利子所得や外国税額控除、法人税の所得税額控除などを活用する。 - 非課税所得で節税 (2016/01/19 更新)

非課税所得を活用して節税する。給与所得・利子所得・配当所得・譲渡所得(株式等)・譲渡所得(総合課税)・雑所得(公的年金)・損害賠償金・他の法律の非課税措置について。 - 配当所得で節税 (2015/11/19 更新)

配当所得で節税する。複数の申告制度(総合課税・分離課税・申告不要)を使い分ける方法、配当控除、外国税額控除などについて。 - 外国税額控除で節税 (2015/11/18 更新)

外国税額控除で節税する。外国税額控除の限度額や手続き、対象とならない税金、みなし外国税額控除(ブラジルや中国、フィリピンが発行する円建て外債等)について。 - 雑所得(公的年金)で節税 (2015/11/30 更新)

雑所得(公的年金)で節税する。非課税の公的年金や計算方法、源泉徴収、扶養親族等申告書、確定申告不要制度について。 - 青色申告(所得税:帳簿書類)で節税 (2015/12/11 更新)

青色申告(所得税:帳簿書類)で節税する。正規の簿記、簡易簿記、現金式簡易簿記の3つの方法のメリットやデメリットについて。 - 青色申告(所得税:推計課税の禁止)で節税 (2015/12/11 更新)

青色申告(所得税:推計課税の禁止)で節税する。恣意的な推計課税を避けることができますが、青色申告の承認の取消しに注意を払う必要があります。 - 個人事業の税額控除(研究開発)で節税 (2015/12/18 更新)

個人事業の税額控除(研究開発)で節税する。試験研究費や中小企業技術基盤強化税制に関する税額控除について。 - 個人事業の税額控除(投資促進等) (2015/12/24 更新)

個人事業の特別償却や税額控除(投資促進)で節税する。グリーン投資減税や中小企業等投資促進税制、生産性向上設備投資促進税制に関する特別償却や税額控除について。 - 個人事業の税額控除(雇用促進)で節税 (2015/12/25 更新)

個人事業の税額控除(雇用促進)で節税する。雇用促進税制や所得拡大税制に関する税額控除について。

- 所得税: タックスアンサー

- No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか

- No.1420 退職金を受け取ったとき(退職所得)

- No.1216 増改築等をした場合(住宅借入金等特別控除)

- No.2220 総合課税制度

- No.1350 事業所得の課税のしくみ(事業所得)

- No.2091 個人事業者の納税地等に異動があった場合の届出関係

- No.1175 勤労学生控除

- No.1125 医療費控除の対象となる介護保険制度下での施設サービスの対価

- No.2200 収入金額とその計算

- No.1180 扶養控除

- もっと見る

[スポンサード リンク]

所得税: 節税対策ブログ

所得税確定申告で誤りの多い12項目(2019年度版)

所得税の確定申告が2/17(月)から始まりますが、全国で2,000万人以上が一斉に確定申告をするため、税務署の窓口が大変混雑します。そのため、代表的な問い合わせ事項について、まとめられています。確定申告期に多いお問合せ事項Q&A|国税庁 www.nta.go.jp/taxes/shiraberu/shinkoku/qa/01.htm 中でも誤りの多い..所得税確定申告で誤りの多い事例とは

所得税の確定申告が2/15から始まりました。国税庁によると、この時期は全国で2,000万人以上が一斉に確定申告をするため、税務署の窓口が大変混雑するとのことです。そのため、代表的な問い合わせ事項について、まとめられています。確定申告期に多いお問合せ事項Q&A|国税庁 www.nta.go.jp/tetsuzuki/shinkoku/s..クレジットカードポイント等の税務処理

※ふるさと納税特産品と株主優待の税務処理より続く。クレジットカードで支払いをするとポイントが、JALやANAを利用するとマイレージが、楽天市場やYahoo!ショッピング等で買い物するとポイントがもらえます。企業から受け取ったポイントやマイレージについては、どのように税務処理をすればよいのでしょうか..ふるさと納税特産品と株主優待の税務処理

ふるさと納税をすることにより、寄付先の自治体から特産品を受け取るケースがあります。最近では特産品目当てに、ふるさと納税をする人が増えています。この場合、自治体から受け取った特産品は「経済的利益」とされ、所得税の一時所得として取り扱われます。「ふるさと寄附金」を支出した者が地方公共団体から謝..給与所得控除の段階的縮小

給与所得控除が2016年1月1日より変更され、給与所得控除の上限が230万円となりました。No.1410 給与所得控除 www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm 従来までの上限は245万円だったので、15万円ほど減ったことになります。影響を受けるのは給与が1,200万円以上のケースです。所得税率が33%~45%にな..退職金の税金計算シミュレーション(所得税/住民税)

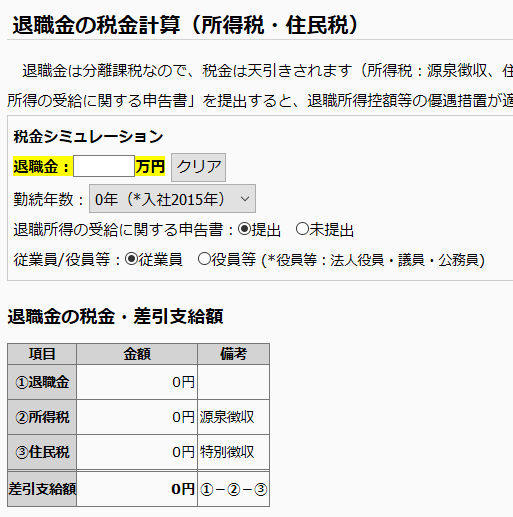

退職所得:節税計算機において、退職金の税金計算(所得税・住民税)シミュレーションを可能にしました。以下の条件で、退職金の税金をシミュレーションすることができます。退職金勤続年数「退職所得の受給に関する申告書」の提出の有無役員か否かまた、退職金に関連する以下の節税情報ページにおいても、税..一括節税計算機を、更に使いやすく

一括節税計算機を、更に使いやすくしました。1.新たな所得の追加以下の所得についても一括試算比較できるようにしました。利子配当所得譲渡所得(土地)譲渡所得(株式)雑所得(FX等)2.実効税率順にソート試算結果については、実効税率が低い順にソートして表示するようにしました。最上位に実効税率が低い税..一括節税計算機を、より使いやすく

先日、一括節税計算機に退職所得や給与所得等を加えました。確かに便利になりましたが、所得別(給与所得や退職所得等)の節税計算機で言及している通り、*「控除増」が入力必須だったので、分かりにくさは相変わらずでした。一般的には「控除増」と言われてもピンときませんし、初めて使う人にとってはなおさら意味..所得別(給与所得や退職所得等)の節税計算機

退職所得は物凄く税制優遇されている所得です。役員退職金と経営者保険を組み合わせて節税等の更新作業をしているとき、何度となく感じました。同時に、文書や計算式で説明することの限界も感じていました。どれだけ優遇されているのかを、うまく伝える自信がないのです。自分にできること、と考えたとき、節税..最速節税対策:人気ページランキング もっと見る

節税対策情報